はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

消費税は、消費一般に広く公平に課税する間接税ですが、全ての取引に消費税がかかるわけではありません。取引には、消費税がかかる取引と消費税がかからない取引があります。

今回は、そのうち不課税取引(消費税の課税の対象とならない取引)と言われる消費税がかからない取引について説明したいと思います。

取引の全体像

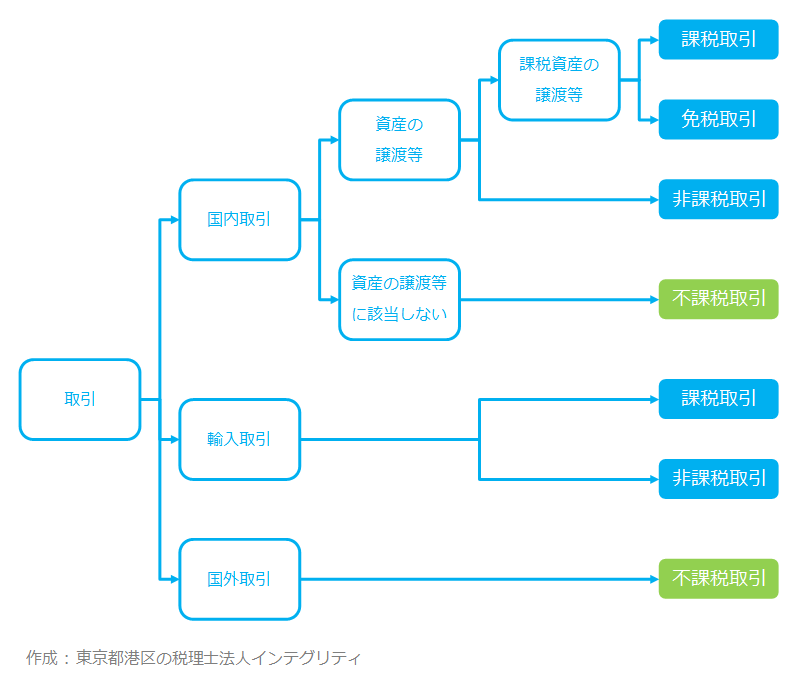

まずは取引を俯瞰(ふかん)して全体像を見てみます。下の俯瞰図をご覧ください。

資産の譲渡等とは、事業として対価を得て行われる資産の譲渡、資産の貸付、役務の提供のことを言います。

消費税がかかる取引のことを、課税取引と言います。

消費税がかからない取引は、免税取引、非課税取引、不課税取引の3種類があります。

今回は、このうち消費税がかからない取引の1つである不課税取引について説明します。

消費税がかかる取引

下記の4つの条件をすべて満たすものが、課税取引と言われる、消費税がかかる取引になります。

- 日本国内において

- 事業者が事業として

- 対価を得て行う

- 資産の譲渡、資産の貸付け、役務の提供

課税取引については「消費税がかかる取引-課税取引」を参照ください。

不課税取引

上記の4つの条件のうち1つでも当てはまらない取引については、消費税の課税の対象にならない取引として、消費税がかかりません。このような取引を不課税取引といいます。

1.日本国内において行う

国外で商品を買ったり、国外でサービスを受けたりしても、不課税取引として日本の消費税はかかりません。

資産の譲渡、資産の貸付については、

その資産の所在する場所が国外であれば、国外取引にあたり消費税がかからない不課税取引になります。

その資産の所在する場所が日本国内であれば、国外取引ではなく国内取引になります。そのため日本国内にある商品を国外に輸出する場合は、国内取引になります。

なお、輸出は国内取引になりますが、消費税の免税取引なるので消費税はかかりません。

免税取引については「消費税がかからない取引-免税取引(輸出取引)」を参照ください。

役務の提供については、役務の提供が行われた場所が国外であれば、国外取引にあたり消費税がかからない不課税取引になります。

2.事業者が事業として行う

法人が行う取引は、すべて「事業として」に該当するので、基本的に消費税のかかる課税取引になりえます。

個人が行う取引は、事業者の立場で事業として行う取引は、基本的に消費税のかかる課税取引になりえますが、消費者の立場で行う取引は「事業として」に該当しないので、消費税がかからない不課税取引になります。例えば、個人用の本やゲームを売った場合などは不課税取引になります。

3.対価を得て行う

お金などの対価を得ないで行う行為は、消費税がかからない不課税取引になります。例えば、対価を考えない一方的な行為である募金や寄付、香典、贈与などは不課税取引となります。

ただし、法人が役員に贈与したり、フリーランス・個人事業主が売り物である商品を自分用に使った場合など、みなし贈与とみなされる取引は消費税がかかる課税取引になるので注意してください。このような取引を行う場合は税理士に相談することをオススメします。

不課税取引になる取引の具体例

下記のような取引は、不課税取引になるので消費税はかかりません。

| 不課税取引の例 | 消費税がかかる課税取引にならない理由 | |

| ① | 給与や賃金 | 雇用契約に基づく労働の対価であり、「事業として」行う資産の譲渡等の対価には当たらないため |

| ② | 寄附金、祝金、見舞金、補助金など | 対価として支払われるものではないため |

| ③ | 試供品や見本品の無料提供 | その試供品、見本品の提供について対価の支払いがないため |

| ④ | 保険金や共済金 | 資産の譲渡等の対価ではないため |

| ⑤ | 株式の配当金や出資の分配金など | 株主や出資者の地位に基づいて支払われるものであるため |

| ⑥ | 資産の廃棄、資産の盗難や滅失 | 資産の譲渡等ではないため |

| ⑦ | 心身や資産に損害を受けたことによって受け取る損害賠償金 | 対価として支払われるものではないため |

⑦の損害賠償金についてですが、すべての損害賠償金が消費税のかからない不課税取引になるわけではありません。下記のような場合など、実質的には資産の譲渡等と同じと考えられて消費税がかかる課税取引になることもあるので、迷ったら税理士に聞いてみてください。

- 損害を受けたのが製品などの棚卸資産であり、その棚卸資産が加害者に引き渡される場合で、その資産がそのままで使用できる場合や、簡単な修理で使用できるようになる場合は、実質的には製品を売ったことと変わらないため、消費税がかかる課税取引になります。

- 著作権、特許権、実用新案権、意匠権、商標権など無体財産権の侵害を受けたために受け取った損害賠償金が権利の使用料に相当する場合は、通常の権利使用料と結果的には同じ効果があるため、消費税がかかる課税取引になります。

- 事務所の明渡しが期限より遅れたために受け取る損害賠償金が賃貸料に相当する場合は、通常の賃貸料と結果的には同じ効果があるため、消費税がかかる課税取引になります。

おわりに

課税取引として処理するべきであったものを不課税取引として処理していた場合、またはその逆についても、税務調査でよく指摘される事項です。場合によっては多額の税金を追加で払うことにもなりかねません。

消費税は税金のプロである税理士でも間違えることがある厄介な税金です。フリーランス・個人事業主として新規に開業したら、起業や法人成りで株式会社などの法人を設立したら、税理士に相談して消費税で損をしないようにしましょう。

最後まで読んで頂きましてありがとうございます。

その他の税金や節税、起業などについては情報の一覧をご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。