はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

今回は、超過累進税率を採用する所得税の税率について説明したいと思います。

所得税の税率

日本の所得税の税率は、分離課税されるものを除くと、超過累進税率になっており、所得が多いほど税率が高くなっています。平成27年からは5%から45%の7段階に区分されます。

所得が少ない人は所得のうち小さな割合を、所得が多い人は所得のうち大きな割合を所得税として負担してくださいという意味ですね。

課税される所得の金額について発生する所得税の金額は、下記の所得税の速算表を使うと簡単に計算できます。

| 所得税の速算表 | |||

| 課税される所得の金額 | 税率 | 控除額 | |

| 195万円以下 | 5% | 0円 | |

| 195万円超 | 330万円以下 | 10% | 9.75万円 |

| 330万円超 | 695万円以下 | 20% | 42.75万円 |

| 695万円超 | 900万円以下 | 23% | 63.60万円 |

| 900万円超 | 1,800万円以下 | 33% | 153.60万円 |

| 1,800万円超 | 4,000万円以下 | 40% | 279.60万円 |

| 4,000万円超 | 45% | 279.60万円 | |

例えば、年収や収入金額から各種控除を差し引いたあとの課税所得が500万円の場合の所得税は、572,500円になります。

超過累進税率

上の所得税の速算表を見て、このように考えた人はいないでしょうか?

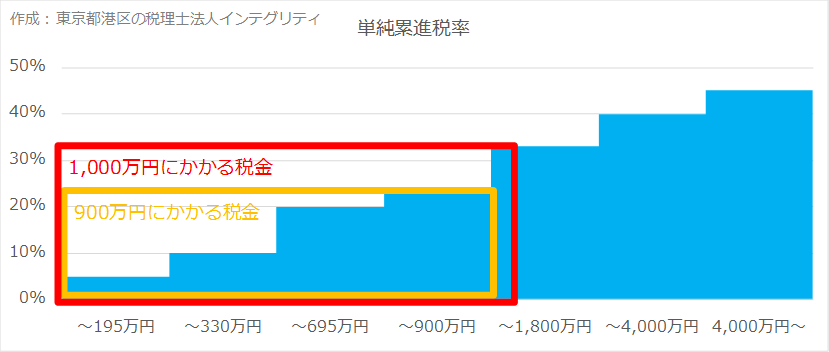

所得が900万円を超えると所得税の税率が33%になってしまうけど、所得を900万円以下になるようにすれば所得税の税率が23%になる。そうすれば、税率が10%も低くなって節税になるから、所得が少ない方が手もとに多くお金が残って得する場合が出てくるのではないか。

900万円 - ( 900万円 × 23% ) = 693万円

所得が1,000万円の場合に手もとに残るお金

1,000万円 - ( 1,000万円 × 33% ) = 670万円

所得が1,000万円よりも、所得が900万円の方が手もとに残るお金が多いのでは?

このように、所得全体に単純に所得に応じた税率を掛ける方法を単純累進税率と言います。

もしこうなっていたら、お金を稼ぐヤル気にブレーキがかかってしまうかもしれませんね。

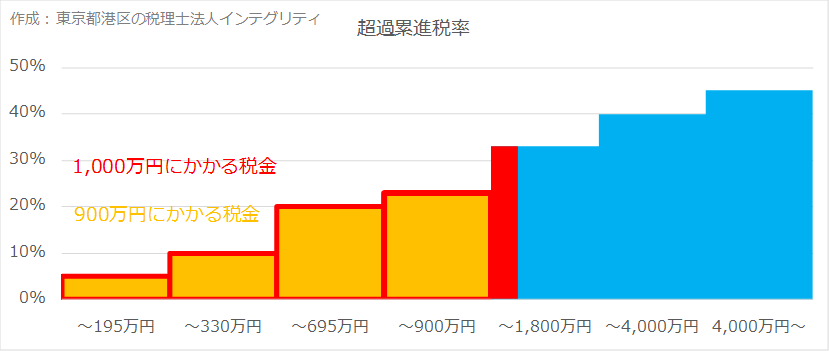

しかし、実際はそうはなりません。税率によって異なる控除額があるので、ちゃんと所得が多い人の方が手もとに多くのお金が残るようになっています。それが所得税の採用する超過累進税率の良く出来たところです。

実際の計算はこうなります。

900万円 - ( 900万円 × 23% - 63.6万円 ) = 756.6万円

所得が1,000万円の場合に手もとに残るお金

1,000万円 - ( 1,000万円 × 33% - 153.6万円 ) = 823.6万円

このように、階段のように所得の金額に応じて、それぞれの区分ごとに税率を変える方法を超過累進税率と言って、日本の所得税の税率に使われている方法です。

税率と節税

税率が高いほうが所得税の節税のメリットが高くなります。

例えば、フリーランス・個人事業主の方が節税のために10万円の必要経費を追加して、所得を10万円減らしたとします。

税率が5%のゾーンでは、10万円 × 5% = 0.5万円しか所得税が節税されないのに対して、

税率が45%のゾーンでは、10万円 × 45% = 4.5万円も所得税が節税されることになります。

個人住民税

超過累進税率になっている所得税に対して、住民税は、超過累進税率でも単純累進税率でもなく、10%の一律の税率になっています。

このため、所得が少ない人の場合は所得税よりも住民税のほうが負担が大きくなってしまいます。

おわりに

最後まで読んで頂きましてありがとうございます。

その他の税金や節税、起業などについては情報の一覧をご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。