はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

港区、渋谷区、新宿区を中心とした東京都23区の個人のお客様の所得税の確定申告を支援している公認会計士・税理士が確定申告について解説します。

今回は、医療費控除を行うために確定申告書とともに提出する必要がある「医療費の明細書」の書き方・記載例について説明したいと思います。

医療費控除の概要についてはこちらを参照下さい。

医療費控除のやり方-1-概要 | 確定申告

医療費控除を行うための確定申告書の書き方・記載例についてはこちらを参照下さい。

医療費控除のやり方-3-確定申告書の書き方・記載例 | 確定申告

医療費の明細書とは

医療費の明細書とは、確定申告で医療費控除を行うために必要になる、支払った医療費の内訳を、医療を受けた人、医療費を支払った病院や薬局ごとに記載する書類です。

国税庁のホームページからダウンロードできます。

国税庁「医療費の明細書」

医療費の明細書を作成する前に

医療費控除は、自分自身の医療費だけでなく、自分と生計を一にする親族(同じ家計で生活している配偶者、家族、親族)の医療費も対象になります。

また、医療費の明細書には、医療費を支払ったことを証明する領収書やレシートを1枚ずつ細かく記入する必要はありません。医療を受けた人、医療費を支払った病院や薬局ごとに集計して記入すればOKです。

そのため、医療費の明細書をスムーズに作成できるように、あらかじめ次の準備を行ってください。

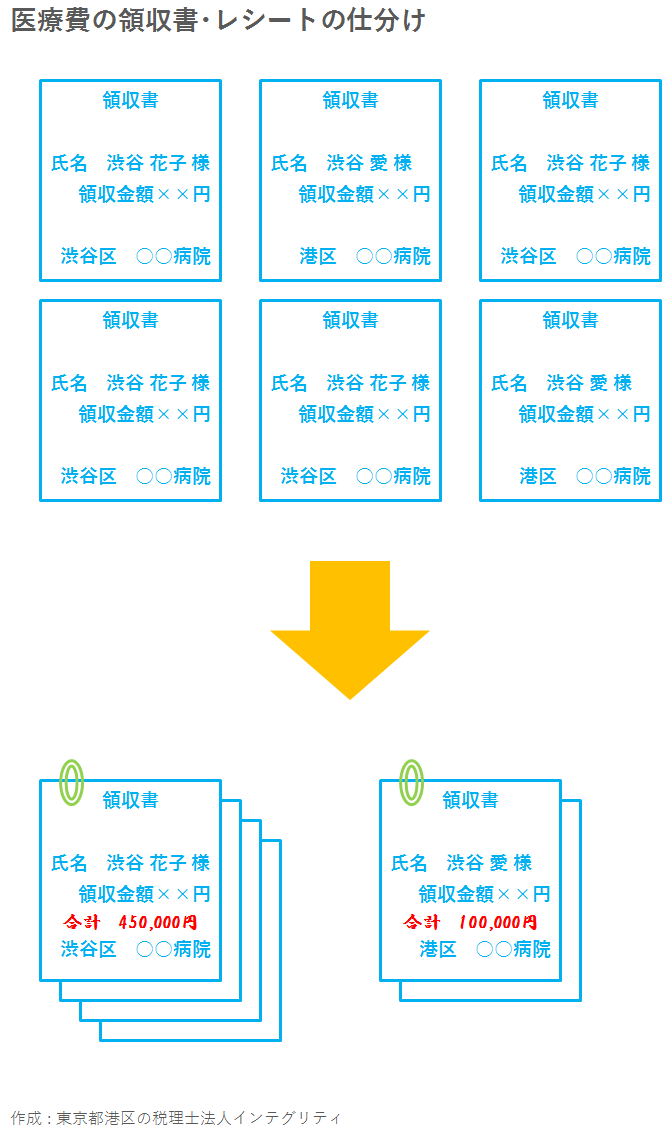

- 自分、配偶者、子供など医療を受けた人別、病院別、薬局別に領収書・レシートを仕分けします。

- バラバラにならないよう仕分けした領収書・レシートをクリップ・ホチキスなどでまとめる。

- まとめた領収書・レシートの1枚目に、その領収書・レシートの束の医療費の合計金額を集計して記入する。

この医療を受けた人別、病院別、薬局別の医療費の合計金額を「医療費の明細書」に転記することになります。

医療費の明細書の書き方・記載例

https://www.integrity.or.jp/wp-content/uploads/2015/02/iryouhi-meisai.pdf

医療費の明細書の上部分には、

上記の医療費の領収書・レシートの仕分け作業を行って、医療を受けた人別、病院別、薬局別に集計できた医療費を「医療費の明細書」に記入していきます。

- 病院・薬局の所在地については、港区南青山、渋谷区渋谷など町名までの記入で構いません。

- 治療内容・医薬品名については、主なもの(金額が一番大きいもの)を記入してください。

- 生命保険や社会保険で填補される金額があれば記入してください。

- 記入する欄が足りなくなったら2枚目、3枚目と追加していってください。

医療費の明細書の下部分では、医療費控除の金額を計算します

A 「支払った医療費」

医療費の明細書の上部分のA「支払った医療費」の合計額を記入します。

B 「保険金などで填補される金額」

医療費の明細書の上部分のB「左のうち生命保険や社会保険などで填補される金額」の合計額を記入します。

C 「差引金額(A-B)」

「A支払った医療費」から「B保険金などで填補される金額」を差し引いた金額を記入します。

「B保険金などで填補される金額」がゼロ円なら、「A支払った医療費」と同額を記入します。

D 「所得金額の合計額」

確定申告書の「所得金額の合計」の金額を記入します。

サラリーマンなど会社勤めの方でお給料以外に所得がない方の場合は、源泉徴収票の「給与所得控除後の金額」を記入します。

E 「D×0.05」

D 「所得金額の合計額」に0.05を乗じた金額を記入します。

F 「Eと10万円のいずれか少ない方の金額」

Eと10万円のいずれか少ない方の金額を記入します。

サラリーマンなど会社勤めの方でお給料以外に所得がない方の場合は、税引前の額面年収が約300万円未満であれば、Eの金額が10万円より少なくなります。Eの金額が10万円より少なくなるということは、医療費合計が10万円以下の場合でも、医療費控除を受けることができます。

G 「医療費控除額C-F」

C「差引金額(A-B)」からF「Eと10万円のいずれか少ない方の金額」を差し引いた金額が医療費控除の額になります。

この金額を確定申告書の「所得から差し引かれる金額の医療費控除」に記入します。

医療費の明細書を作成した後

医療費の明細書を作成した後は、医療費の明細書を封筒の表紙に貼り付けて、封筒の中に領収書・レシートを入れます。そして確定申告の際に確定申告書と合わせて税務署に提出します。

この封筒の中には、確定申告書や源泉徴収票は入れないで下さいね。

おわりに

「医療費の明細書」ができたら、いよいよ確定申告書を作成します。

次のページへ

医療費控除のやり方-3-確定申告書の書き方・記載例 | 確定申告

港区、渋谷区、新宿区など東京都23区で、起業をお考えの方や起業して日が浅い方がいらしたら、東京都港区にある当税理士法人にお声がけください。税金だけでなく、ビジネスやファイナンスに強い公認会計士・税理士が、あなた事業が持続的に成長するお手伝いをさせて頂きます。

最後まで読んで頂きましてありがとうございます。

税金や節税、起業などについて、皆様のお役に立てる情報があるかもしれませんので、よろしかったら情報の一覧もご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。