はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

公認会計士・税理士として、港区や渋谷区、新宿区といった東京23区のベンチャー企業や若い企業を支援してきた経験から、株式会社などの法人が納める税金や節税について解説します。

今回は、取締役や監査役など役員に支払う退職金、役員退職金が法人税法上いつ損金 ( 経費 ) になるのかについて説明します。

役員退職金

会社が取締役や監査役など役員に支払う退職金のうち、高すぎたりしない適正な金額のものは、会社の損金 ( 法人税などを計算するうえで会社の経費・費用として認められるもの ) になります。

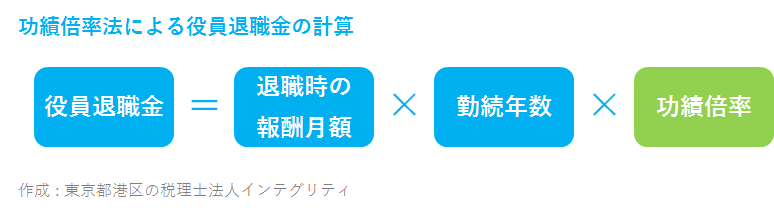

法人税における適正な金額の役員退職金については下記ページを参照ください。

高すぎるのはアウト 役員に支払う退職金の適正額 | 役員退職金 | 法人税

役員退職金について法人税法においては、金額が適正かどうかの他に、いつ損金になるのかがポイントになります。

役員退職金を支給するためには

会社法上、役員退職金を支給するためには、定款で定めていない場合、株主総会の決議が必要になります。そのため、代表取締役などであっても勝手に役員退職金の支給を決めることはできません。ちなみに、役員退職金について会社の定款で定めることはほとんどありません。実務上は株主総会決議を経て役員退職金を支給しています。

なお、取締役や監査役などは会社法上の役員になりますが、そうではなく、法人税法上のいわゆる”みなし役員”と言われる人に対する退職金については、株主総会の決議は不要です。

みなし役員については下記ページを参照ください。

法人税法上の役員の範囲 | 役員給与(報酬給料賞与ボーナス等) | 法人税

役員退職金が損金になる時期

役員退職金が損金になる時期は、下記の2つから選ぶことができます。

- 役員退職金についての株主総会の決議があった日の事業年度

- 会社が役員退職金を実際に支払って、かつ、経理上も損金として処理した日の事業年度

2について、役員退職金の金額が株主総会などで具体的に確定する事業年度よりも前の事業年度において、取締役会で内定した役員退職金の金額を損金経理により未払金として経理処理した場合であっても、未払金に計上した時点での損金にすることはできません。あくまで実際に支払った日に、損金として経理処理する必要があります。未払いではダメ、実際に支払った日と覚えておいてください。

会計上の役員退職慰労金

補足です。

上場会社や会社法の大会社など公認会計士による会計監査が義務付けられている会社や上場を目指す会社など、会計基準を厳密に適用しなければならない会社においては、役員退職金について、役員退職慰労引当金を計上しなければならない場合があります。

上記のとおり、役員退職金が損金になる時期は下記の2つのいずれかです。

- 役員退職金についての株主総会の決議があった日の事業年度

- 会社が役員退職金を実際に支払って、かつ、経理上も損金として処理した日の事業年度

そのため、役員退職慰労引当金の繰入額は会計上の費用にはなりますが、法人税法上の損金にすることができません。税効果会計における将来減算一時差異として、繰延税金資産を計上することになります。他の繰延税金資産と同様にスケジューリングを行って回収可能性について検討する必要があります。

おわりに

役員退職金は金額が大きいため、いつ損金になるかでその事業年度における法人税の額も大きく変わってくる可能性があります。資金繰りを要することも少なくないため、役員退職金の支給を検討している会社さんは税理士にご相談ください。

港区、渋谷区、新宿区など東京23区で、法人の設立をお考えの方や会社設立して日が浅い方がいらしたら、東京都港区にある当税理士法人にお声がけください。税金だけでなく、ビジネスやファイナンスに強い若手の公認会計士・税理士が、あなたの会社の持続的な成長のお手伝いをさせて頂きます。

最後まで読んで頂きましてありがとうございます。

税金や節税、起業などについて、皆様のお役に立てる情報があるかもしれませんので、よろしかったら情報の一覧もご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。