はじめに

こんにちは、東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤です。

起業して会社設立を考えている方、会社設立して間もない方、節税は会社を設立した直後からスタートしているのはご存じですか?

今回は、会社設立直後から営業開始までにかかった費用である開業費で節税する方法について解説したいと思います。

開業費に似た費用で創立費というものがあります。創立費については「創立費-節税は会社設立前からスタートしています」を参照ください。

開業費

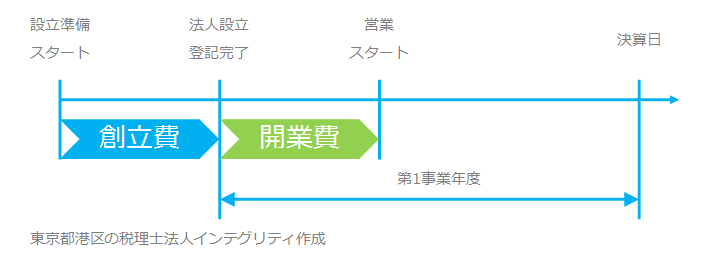

開業費とは、株式会社など法人の設立登記して法的に会社が設立されてから、開業の準備のため実際に営業をスタートするまでに”特別に”支出した費用のことをいいます。下図をイメージしてください。

開業とは、予定している全ての事業の営業をスタートしたときではなく、その一部でも営業をスタートしたら開業したことになります。

具体的には、下記のような費用があげられます。

- 開業を知らせる会社案内やパンフレット、ネット広告、チラシ、ポスターなどの広告宣伝費

- 営業準備のための市場調査の費用

- 接待などの交際費

- 営業準備のための旅費や交通費

- その他営業を開始するにあたって特別に支出した費用

開業費は好きな事業年度に費用化できます

開業費は第1事業年度の費用にする必要はありません。好きなときに費用にすることができるので節税に使えるのです。

設立してしばらくは、なかなか売上が上がらず赤字が続くことは普通です。開業費で効果的に節税するためには、赤字のうちは開業費を費用にするのではなく繰延資産として計上してとっておきます。そして黒字が出てきたら繰延資産として計上していた開業費を費用化して節税に使いましょう。税理士に相談すれば、いつ費用化するのが良いのかアドバイスしてくれると思います。

開業費は特別に支出した費用に限定

開業費として計上できるのは、営業を開始するにあたって「特別に支出した費用」に限定されることに注意してください。

開業の準備のための費用ではなく、通常の事業活動のために経常的に支出される費用は開業費にならないので、支出した事業年度の損金として計上することになります。このため、開業費のように好きな事業年度に損金として計上することはできません。

開業費にならない例としては下記のような費用があげられます。これらは、開業のために特別に支出したものではなく、開業後も変わらず発生する経常的な費用と考えられます。

- 事務所の賃借料

- 電気、ガス、水道代などの水道光熱費

- 給料

- 借入金の支払利息

- 文房具などの事務用消耗品

おわりに

会社設立直後は、なにかと忙しいと思いますが、開業費を計上して節税するために、開業費にかかる請求書や領収書はキチンと保管しておきましょう

最後まで読んで頂きましてありがとうございます。

その他の税金や節税、起業などについては情報の一覧をご覧ください。

東京都港区の税理士法人インテグリティ、公認会計士・税理士の佐藤でした。